はじめに

株で損して破産した、という話を聞いたことあるでしょうか?

株取引の経験がある人なら「あれね!」とピンとくると思いますが、どうしてだろうと思ういます。株ってただの紙です。対象の企業の所有権を分割したものです。なのでその紙の価値が0になることはあってもマイナスになることってないですよね。1万円と書かれた紙(つまり一万円札)がなくなってしまうのと同じと考えると、破産というのも考えづらいです。

通常の現物の株式では価値がなくなるだけなのですが、「信用取引」という取引手法に特徴があります。

信用取引とは

信用取引とは、現金や株式を担保として証券会社から株券を借りたり、お金を借りて株券を買ったりすることです。その時の担保のお金を保証金と言います。現在は担保の約3.3倍のお金を借りて運用することができます。

お金を借りるというところがポイントですね。お金を借りて買った株式の価値が0になったら・・・借金だけが残りますね。大金を借りていたら返すめどがなく破産、ということになります。

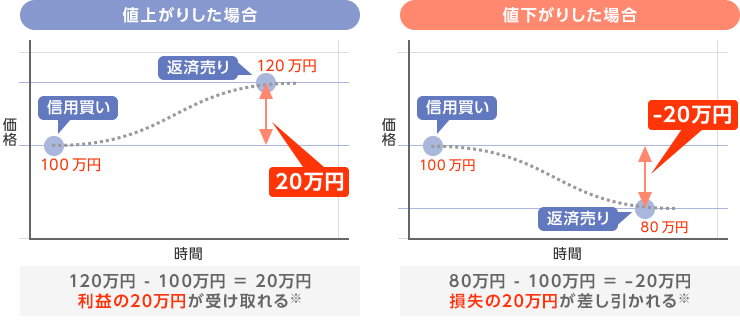

信用買いの場合

信用買いは証券会社からお金を借りて株式を購入します。手元にお金がなかったとしても最大約3.3倍分の株式を購入することができるため、値上がりした場合、当初投資した金額と比べると大きなリターンを得ることができます。一方、値下がりした場合は大きな損をしてしまいます。信用買いのイメージとしては以下がわかりやすいと思います。

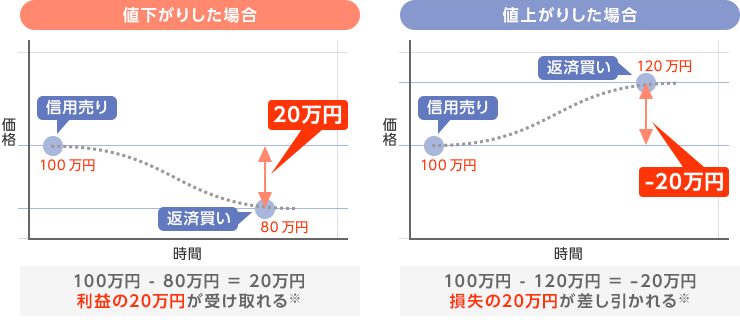

信用売りの場合

信用売りの場合は、証券会社から株式を借りて、売ってしまいます。借りた株式は一定期間後、株式として返さないといけません。

もし買い戻したタイミングで株が値下がりした場合はその分、リターンが得られますが、値上がりした場合は多めにお金を払わないといけないため、結果、損をしてしまいます。イメージとしては以下の通りです。

特に気を付けないといけないのは信用売りです。グラフは四角に収まっているのですが「値上がりをした場合」の場合、値上がった場合の天井がないことに気が付きます。底はゼロなのでゼロより下には落ちませんが、値上がりは200万円でも、2000万円でも値上がりできます。ということで信用売りの損失は無限大になる可能性があります。たとえ保証金がなくなったとしても損の拡大をストップすることはできません。

リスクとは

リスクというと危険性のことを思い浮かぶかもしれません。しかしリスクとは平均からのブレ幅、プラスやマイナス方向へのブレ幅が大きいことを言います。株では損をするリスク(大損するリスク)を思い浮かべるかもしれませんが、儲かるリスク(大儲けするリスク)もあるのです。マイナス側をデンジャー(危険性)、プラス側をチャンスとか言うのかもしれません。ちょっとわかりづらいと思いますが、ボラティリティが大きいとかいうほうが認識と同じになるかと思います。よくボラがどうとかいってるあれです。振れ幅の大きさです。

事例

僕は失敗事例しかありません

僕も10年くらい前に信用取引をしていました。信用買い、信用売りどちらも経験がありますが、どちらも失敗しています。その失敗例を紹介します。うまくいったことがないので失敗事例しか示すことができないですが、今回の内容が反対に働けばうまくいく可能性もあります。

投資は自己責任でお願いしますが、もしそれでも信用取引に興味がありましたら参考程度に見てもらえると嬉しいです。

信用売りでちょっと損

昔、桐谷広人さんにあこがれて株主優待を目的として投資をしていたころ、ふとあることに気づきました。権利確定前は株価が上がり、権利確定後は下がることに。つまりは、下がるタイミングがわかるのでこのタイミングで信用売りをすれば儲かる!?ということで初めて信用取引を実践したのがきっかけです。

はい、やってみたら失敗しました。株価は下がったのですが、それ以上に逆日歩による損失が大きかったのです。合計で数万円くらいの逆日歩が発生したのです。

逆日歩とは?

信用売りでは、証券会社から株式を借りて市場で売ります。その際に証券会社に手持ちの株式がないときはどこかから借りないといけません。その時に発生する手数料が逆日歩で、その負担は投資者がしなければならないのです。同じようなことを考える人が多かったので、貸し出せる株式が足らなくなったのですね。

これは、信用売りがどうというより、初心者ゆえの失敗なのだったのでしょう。今考えると恥ずかしいとしか言えません。

信用買いで大損

これもちょっと前の話です。

信用買いをしたきっかけは、ちょうどリーマンショックからゆっくり回復していた時期で、倍速して儲けたかったのです。しばらくは良い形で上昇していました。どちらかというとかかる税金のほうを気にしていたくらいです。

しかし、ちょうど2011年3月に東日本を中心に震度7という大きな地震があり、大幅な日経平均の下落が起きました。自分の資産としても数百万円レベルの下落に見舞われています。

この下落により、最低の委託保証金維持率(維持率)を下回ることにより、担保を追加する追証が発生しました。維持率とは各証券会社が設定した率で、株価の下落によりその維持率を下回る場合、最低維持率を守るため、追加の資金や損失の確定をしなければならないのです。その時に追加する入金を追証と言います。

この時は、別の資産を売り、担保を追加。反動での値上がりで損失は限定されましたが、非常にまずい状況で焦ってしまいました。もはや再起不能なのではないかと思ったくらいです。

信用取引失敗に対する教訓

信用買いについては自然災害といった自分以外に原因があったと思います。しかし、体験と事後の復習により、このようなリスクを僕自身として負うことはできないと判断しました。仮に自分以外に原因があったとしてもすべての責任は自分にあります。

結論としては持っていた建玉はすべて解消し、信用取引をやめて現物中心に行くことに至ったのです。他の資産があったのと、収入があったことにより再起に至ったのでした。今はバリエーションは増えましたが、現物のみです。

実は、FXも似たような仕組みで、証券会社等からお金を借りて外国為替取引をします。少ない額だと儲けが少ないので、レバレッジをかけて(お金を借りて)取引することで早く儲けを出すものです。FXの事例だと2015年のスイスフランショックなんかが有名かもしれません。こちらは別の機会で書いていけたらと思います。

このことにより、僕は信用取引とFXは今後しないと思います。何も知らずに恐れてやらないのではなく、危険性をわかったうえでやめるのです。また、この経験で、資産を持っているものが強いということに気づき、資産がないと、大きなリスクを背負う必要があると気づきました。入金力を高めて現物資産を増やす方向に進むことにしたのです。

まとめ

僕の事例のようにマイナスに振れるリスクもあります。一方その分大きく儲けられるリスクもあります。僕は損はしましたが、致命傷に至らず、今も投資を続けられています。

一点集中するのではなく、一部の資金に対して信用取引を実施していたため、全体として大きな損失にならなかったのが救いです。

投資手法はいくつもあり、また、チャンスの取りこぼしや、損失は避けたいと思います。しかし、投資を続けられない状態になることだけは避けなければなりません。皆さんも許容できるリスクの範囲内、つまり余剰資金の中で投資を嗜んでいただきたいと思います。

おまけ

これは絶対にやりたくないですが、「信用二階建て」、「信用三階建て」なるものがあります。担保の株式と同じものを借りるものを二階建て、その担保すら借金して借りるものを三階建てと言います。一点集中かつ、レバレッジをかけまくるというハイリスクハイリターンな方法なのです。

以上です。それでは!

あと、

投資は自己責任でお願いします。